Điều kiện thị trường kém thuận lợi

Tình trạng thanh khoản tại thị trường chứng khoán Mỹ đang ở mức tồi tệ nhất kể từ những ngày đầu tiên của đại dịch năm 2020, theo các nhà đầu tư và ngân hàng lớn của Mỹ. Trong khi đó, các nhà quản lý tài sản đang chật vật để giao dịch mà không ảnh hưởng đến giá cổ phiếu.

Michael Edwards – phó giám đốc đầu tư của quỹ Weiss Multi-Strategy Adviser, cho biết các giao dịch giá trị tương đối nhỏ khoảng 50 triệu USD có thể khiến giá cổ phiếu hạ xuống hoặc thúc đẩy đợt tăng giá trong các quỹ ETF hay hợp đồng tương lai – thường giao dịch trao tay mà không gây ra hiệu ứng gợn sóng lớn.

Ông nhận định: “Tình trạng thanh khoản đang rất tồi tệ.”

Những yếu tố gây khó khăn kể trên xảy ra cùng thời điểm với nền kinh tế toàn cầu đối mặt với sự thay đổi lớn: tăng trưởng giảm tốc, lãi suất tăng và lạm phát tăng nóng. Điều này khiến nhiều nhà quản lý danh mục đầu tư trở nên mất cảnh giác. Các trader không chuẩn bị sẵn sàng cho việc tâm lý thay đổi, theo đó đã đột ngột thay đổi danh mục đầu tư.

Thanh khoản kém cũng đang ảnh hưởng đến các thị trường quan trọng mà doanh nghiệp sử dụng để huy động vốn và các chính phủ khai thác để tài trợ cho chi tiêu công. Biên bản từ cuộc họp chính sách mới nhất của Fed được công bố vào tháng trước cho thấy giới chức đang lo ngại về các vấn đề đang diễn ra đối với trái phiếu Kho bạc và thị trường hàng hóa do thanh khoản yếu.

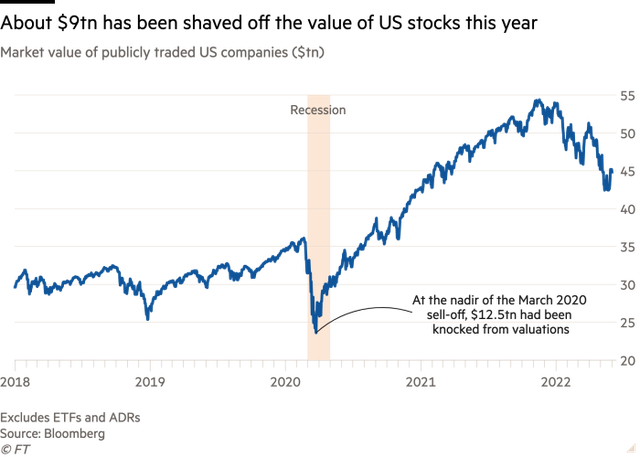

Tổng vốn hóa của các doanh nghiệp niêm yết tại Mỹ (nghìn tỷ USD).

Bối cảnh thị trường cũng thay đổi đáng kể sau khi các nhà hoạch định chính sách ở Washington và Brussels tìm cách “bảo vệ” Phố Chính trước những biến động ở Phố Wall, sau cuộc khủng hoảng tài chính năm 2008. Qua một loạt các quy định được đưa ra trong 12 năm qua, các ngân hàng giờ đây được yêu cầu nắm giữ khoản vốn lớn hơn để có sự phòng vệ cho bảng cân đối kế toán trước những biến động lớn.

Theo đó, các ngân hàng hiện đang nắm giữ ít tài sản hơn, ví dụ như cổ phiếu và trái phiếu. Bởi vậy, họ không thực sự sẵn sàng trong việc đáp ứng yêu cầu mua hoặc bán của nhà đầu tư, tăng cường sự kết nối giữa người mua và người bán.

Edwards nhận định: “Các ngân hàng không sẵn sàng để hỗ trợ vốn.”

Theo dữ liệu từ Fed New York, trên thị trường nợ, việc nắm giữ trái phiếu doanh nghiệp của các đại lý chính đứng ra bảo lãnh khoản nợ của chính phủ Mỹ vốn đã giảm dần trong thập kỷ qua và tiếp tục sụt giảm trong năm nay.

Các ngân hàng đã ngừng nắm giữ các khoản nợ dễ bị ảnh hưởng bởi lãi suất cao, giảm vị thế đối với trái phiếu chất lượng cao hơn có thời hạn 10 năm hoặc dài hơn. Trong khi đó, “sức khoẻ” của thị trường trái phiếu chính phủ Mỹ đang ở mức tồi tệ nhất kể từ tháng 3/2020, theo một chỉ số của Bloomberg.

Jordan Sinclair – giám đốc nghiên cứu tại quỹ phòng hộ Capstone, nhận định: “Tâm lý thị trường bao phủ bởi sự chán chường. Cuộc khủng hoảng tài chính toàn cầu là sự thất bại của ngành ngân hàng. Họ đã chấp nhận quá nhiều rủi ro và cung cấp nhiều đòn bẩy. Do đó, các nhà quản lý đã đảm bảo việc này không tái diễn. Song, hậu quả lại đang xảy ra.”

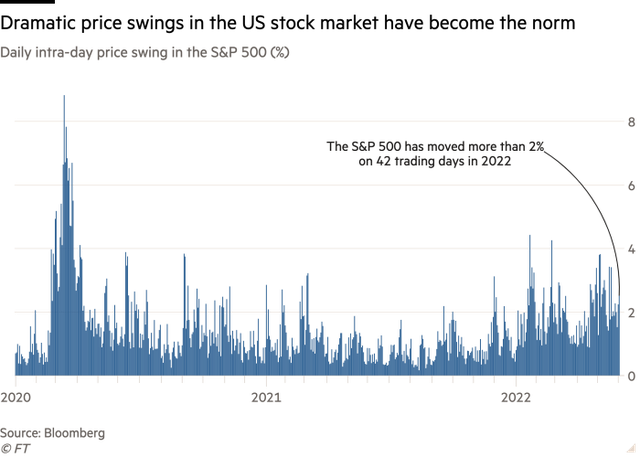

Tỷ lệ biến động trong phiên của S&P 500.

Những phiên giao dịch đầy biến động

Điều đó có thể nhận thấy trong việc thị trường luôn có những phiên giao dịch đầy trắc trở. Sinclair ước tính, chỉ số VIX đã tăng hơn 5 điểm 1 phiên giao dịch 9 lần ở cuộc khủng hoảng tài chính 15 năm trước. Sau thời gian đó, mức tăng này xảy ra 68 lần.

Tuy nhiên, những khoản lỗ trong hoạt động giao dịch của các ngân hàng lớn nước Mỹ có thể kiểm soát được và không ảnh hưởng sâu rộng đến hệ thống tài chính. Điều này lại có ảnh hưởng rất lớn đến các trader và nhà đầu tư, đặc biệt là sau sự sụp đổ của văn phòng gia đình Archegos vào năm ngoái.

Các công ty giao dịch tần suất cao như Citadel Securities và Jump Trading đã lấp đầy khoảng trống mà các ngân hàng lớn để lại. Song, nhà đầu tư cho biết các thuật toán giúp thực hiện giao dịch thông qua những nhà khai thác như vậy thường khiến khả năng giao dịch tự động giảm khi thị trường rung lắc dữ dội.

Dữ liệu từ JPMorgan Chase nhấn mạnh sự mong manh của hệ thống. Ngân hàng này đã đo lường mức độ mất cân bằng của một lệnh – chênh lệch giữa lệnh mua và lệnh bán trong hợp đồng tương lai e-mini của S&P 500 – phải mất bao nhiêu để tạo ra mức biến động 1% của hợp đồng tương lai trong vòng 5 phút. Theo đó cần phải có một lệnh với khối lượng 900 triệu USD để tạo ra mức thay đổi 1% trong tháng 5, thấp hơn 67% so với thanh khoản cần thiết để tạo ra sự thay đổi tương tự từ 2017-2019.

Tháng 5, nhà đầu tư hy vọng giao dịch hợp đồng tương lai điện tử (e-mini) đối với S&P 500 – một trong những hợp đồng quan trọng nhất mà các nhà quản lý tài sản lớn sử dụng để đặt cược, đã ghi nhận rất ít lệnh mua và bán. Goldman Sachs cho thấy trên thị trường chỉ chưa đến 2 triệu USD các hợp đồng có thể mua hoặc bán với mức giá niêm yết tốt trên thị trường, đây là mức thấp nhất kể từ tháng 3/2020.

Nhà đầu tư cho biết thanh khoản kém càng khiến biến động trên thị trường tăng lên. Trong các phiên giao dịch vào tháng trước, Walmart và Target liên tiếp chứng kiến mức sụt giảm mạnh nhất kể từ năm 1987 sau khi cảnh báo về áp lực chi phí gia tăng. Theo đó, 2 nhà bán lẻ mất 71 tỷ USD vốn hóa.

Diễn biến tương tự cũng xảy ra đối với các cổ phiếu công nghệ lớn bao gồm Meta, Amazon và Netflix. Biến động lớn đối với những bluechip khác như Apple, Microsoft, Visa và Coca-Cola cũng tăng mạnh.

Mary Phillips – phó giám đốc bộ phận quản lý danh mục đầu tư tại Dimensional, cho hay: “Hoạt động giao dịch diễn ra vẫn sôi nổi nhưng khối lượng lệnh đặt đã thấp hơn nhiều trong những tháng gần đây. Tôi cho rằng, những quỹ quản lý tài sản muốn thực hiện những giao dịch theo lô lớn một cách nhanh chóng, họ có thể phải đối mặt với những khó khăn về thanh khoản.”

Tham khảo FT

Nguồn: https://cafef.vn/financial-times-thanh-khoan-thi-truong-rat-kem-pho-wall-van-chua-the-thoat-ra-khoi-vong-lap-bien-dong-du-doi-20220607214735036.chn